01

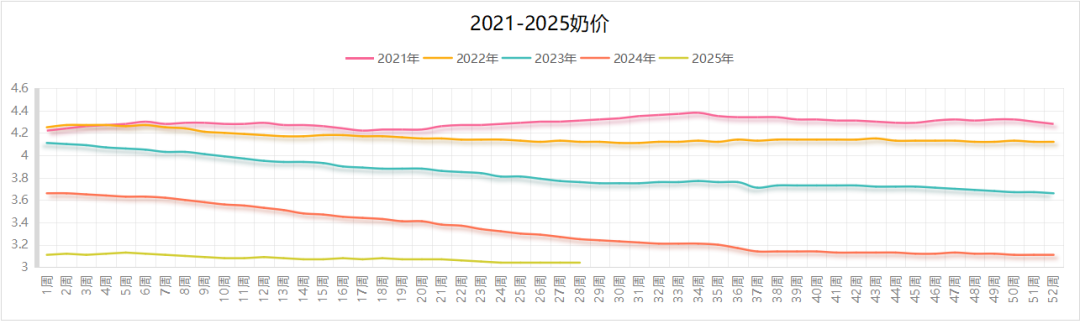

农业部统计截至7月10日,内蒙古/河北等11个生鲜乳主产区合同内外平均收购价格3.04元/公斤,环比持平,同比下跌6.2%。(注意:农业部收集数据主要为规模化牧场长协价格为主,和市场最关心的合同外现货奶价有较大差距,请参考该数据时注意)

02

03

04

05

06

07

汇率

汇率走势:美联储对特要求降息回应强硬,加上经济数据支撑,美元汇率小幅度反弹。

08

1. 统计局公布2025年上半年经济数据:(1)上半年国内生产总值(GDP)达660536亿元,按不变价格计算同比增长5.3%,增速较2024年同期和全年均提升0.3个百分点134。分季度看,一季度增长5.4%,二季度增长5.2%,环比增长1.1%。(2)上半年内需对GDP增长的贡献率达68.8%,其中最终消费支出贡献率为52%,成为经济增长的主动力23。社会消费品零售总额24.55万亿元,同比增长5%,二季度增速较一季度加快0.8个百分点,呈现逐季回升态势35.投资方面,固定资产投资同比名义增长2.8%,扣除物价后实际增长5.3%。制造业投资增长7.5%,高技术服务业投资增长8.6%,显示结构优化趋势。(3)规模以上工业增加值同比增长6.2%,其中高技术制造业增长9.5%,装备制造业增长10.6%,新质生产力加速培育37。新能源汽车产量增长超30%,工业机器人出口增长61.5%,显示新兴产业强劲活力38。外贸方面,上半年进出口规模达21.79万亿元,同比增长2.9%,创历史同期新高89。其中出口13万亿元,增长7.2%;进口8.79万亿元,下降2.7%。机电产品出口占比60%,增长9.5%,高端装备、“新三样”(电动汽车、锂电池、太阳能电池)产品增长12.7%89。民营企业进出口增长7.3%,占比近6成,成为外贸主体活力的重要体现89。(4)调查失业率总体保持平稳,上半年月度失业率在5.0%—5.4%区间波动3。6月CPI同比由负转正至0.1%,核心CPI回升至0.7%,物价低位运行但边际改善。PPI虽仍处于收缩区间,但二季度工业领域需求回暖迹象显现。(5)积极的财政政策持续发力,超长期特别国债额度增至1.3万亿元,新增专项债4.4万亿元,重点支持消费品以旧换新、地产收储等领域。货币政策保持流动性合理充裕,银行间利率下行降低企业融资成本,普惠金融、绿色金融等领域信贷增速高于平均水平。

2. 美/欧/日/韩其它经济相关:(1)美国劳工部7月17日盘前发布的数据显示,上周美国首次申领失业救济的人数为22.1万,低于市场预期的23.3万和前一周修订后的22.8万,表明就业市场依然稳健。(2)美国商务部7月17日盘前发布的数据显示,美国6月份零售和食品服务业销售金额为7201亿美元,环比增加0.6%,高于市场预期的0.1%,而5月份数据为环比下跌0.9%。扣除汽车和汽油,6月份零售金额环比增幅同样为0.6%,明显好于市场预期的0.1%和5月份的-0.1%。该数据缓解了市场对消费者支出下滑的担忧。(3)美国全国住房建筑商协会7月17日上午发布的数据显示,美国7月份住房市场景气指数为33,符合市场预期,略高于6月份的32。(4)日本由于面临7月20日参议院大选,对美贸易谈判态度转为强硬。

3. 热点区域近况:(1)以色列轰炸叙利亚伪总统府,叙以土矛盾激化。(2)俄乌局势方面,俄方继续积极进攻态势,欧美加紧援助乌,但总体效果不如预期。(3)美纠结十九国在南海组织军演,显示存在感。

4. 国内合同外生奶及喷粉情况:近期北方持续高温,但消费低迷给市场降温,两大龙头7月中起陆续再度开始喷粉,主要龙头喷粉量较大。

5. 新西兰主要厂家/产地动态:(1)新西兰主要乳企国内销售架构调整完毕,新模式预计把重点客户增量列为下产季主要目标。(2)美国乳品产量反弹,奶酪和蛋白成为未来增产重点。

6. 国际行业/产地动态:东南亚需求反弹,拍卖前签线下奶粉量较大。

7. 本周GDT结果:除奶酪外,全线反弹。

8. 欧美乳品期货表现:欧美黄油下挫,脱脂奶粉企稳。

9. 原油:为配合压制俄油价,欧佩克不断调高增产目标,原油低位徘徊。

10. 棕榈油:生物柴油预期需求大增,棕榈油屡创近期新高。

11. 白糖:国产糖动销良好,但国际增产预期明显,糖价走势坚挺,但上攻乏力。

12. 国内主要饲料用粮价:全国玉米平均价格2.49元/公斤,周环比持平,同比下跌3.9%;主产区价格2.28元/公斤,环比持平;主销区2.6元/公斤,环比涨0.4%;豆粕均价3.29元/公斤,周环比跌0.6%,同比跌9.1%。

09

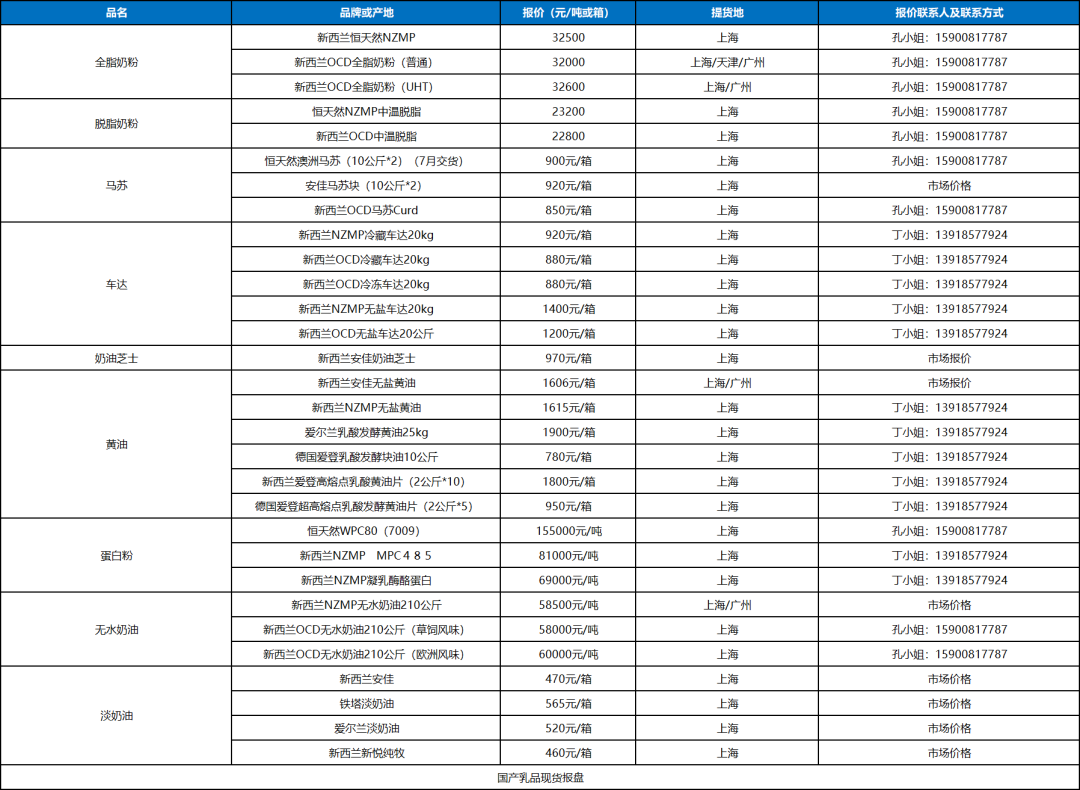

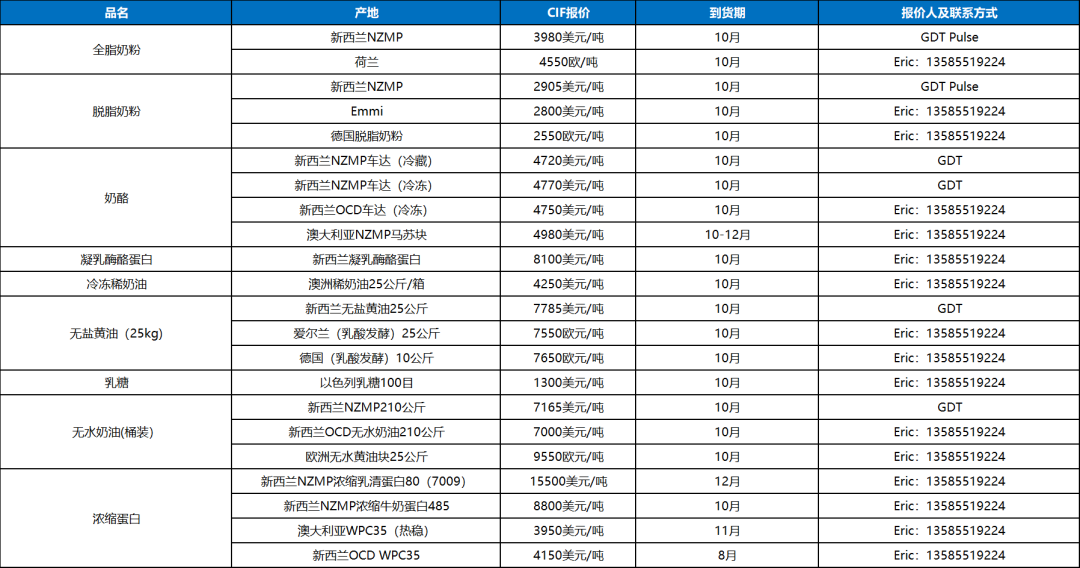

:本周进口全脂奶粉总体走势良好,拍前维持在32000元每吨一线,由于拍卖价格较好,拍后上调至32500一线,动销良好;国产奶粉由于近期低位进场国内贸易商获利了解欲望较强,价格收到压制回归235-23800一线震荡。

脱脂奶粉:进口脱脂奶粉反弹,拍卖以外大涨,导致进口贸易商不再低价出货;国产脱脂暗流涌动,部分大厂开始试探性报盘,显示库存压力逐步积累。

黄油:新西兰黄油区域差异明显,南方主要贸易商一改前期扛盘动作,主动大幅度折价出货,华东贸易商仍然坚持盘口1600元上方,餐饮品牌黄油由于到货成本较高,继续保价护盘;国产黄油价格走势较为稳健。

进口无水奶油销量上升,价格初步企稳在58000-59000一线,贸易商竞相抛货告一段落;国产无水奶油报价坚挺,53000-54000为主,这也是导致部分厂商重新转向进口无水奶油的主要原因 。

奶油芝士:奶油芝士供应大增,市场需求基本得到满足,前期活跃的澳系品牌或面临出货压力;国产奶油芝士仍然再制与原制并行,低价再制成为主流。

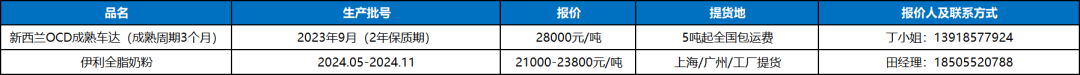

车达马苏:车达类需求回暖,但受到国内凝乳块的冲击,仍有部分市场被挤占;进口马苏碎供应略走稳,但总体缺口仍有,马苏块继续供不应求;国产原制奶酪碎开始进入大型餐饮企业菜单,撕开缺口后,未来前景广阔;再制马苏碎仍然是国内主流品牌一统江山;马苏Curd近期供应剧增,价格有下行趋势 。

乳糖和乳清粉:乳清和乳糖近期价格承压,乳糖价格跌至关税战前水平。

浓缩蛋白类各品种:浓缩乳清蛋白80供应仍显紧张,新西兰品牌部分订单已经排至年底,WPC34新西兰OCD开始重新入市,市场询盘踊跃;MPC系列供需走稳,但仍需消化前期库存;酪蛋白酸钠进口量下滑,但国内库存位置仍高;RC销售有起色,需求渐起。

稀奶油:国产稀奶油品牌纷呈,无水奶油还原产品由于其表现稳定,近期份额有所上升;进口淡奶油市场份额下滑;工业冷冻稀奶油主流价格回落至17000以下。

UHT奶:生奶价格回稳至2.5元/公斤,社会喷粉量开始有所回升;常温奶低价厮杀未休,两大龙头企业白奶份额受冲击大幅度萎缩。